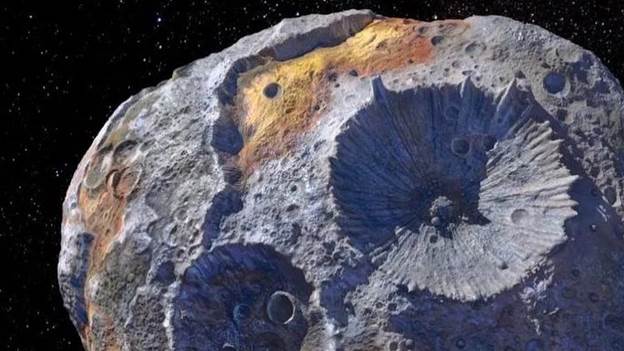

NASA证实发现“巨量黄金矿藏”的行星或小行星;假设性经济—金融推演,用于讨论若“可采且可回运”的太空黄金进入地球市场,可能引发的连锁影响。

(图片: Golden asteroid: Nasa mission set to launch in 2023,https://www.bbc.co.uk/newsround/63471074)

当下黄金市场的基线事实

世界黄金协会(WGC)估算,历史累计开采并留存于地表的黄金约210–216千吨;2024年全球矿产金再创新高,中国为最大产金国(约占10%) 。中央银行连续第三年净增持。2025年金价多次创高位;媒体统计今年4–8月间波动区间约3,350–3,500美元/盎司,动因包括关税引发的通胀担忧与央行购金。欧洲央行相关分析亦显示,黄金在官方储备中的地位上升,对法定货币体系形成对冲。

| 指标 | 数值/区间 | 说明 |

| 地表黄金总存量 | 210–216千吨 | WGC估算口径。 |

| 年矿产金(2024) | ≈3,000–3,600吨 | 中国约占10%。 |

| 央行净购金(2024) | 1,045吨 | 连续第三年破千吨。 |

| 金价区间(2025年) | 3,350–3,500美元/盎司 | 多重避险推升。 |

情景设定:如果太空“金矿”能稳定回运

为避免夸大,构造三档年新增供给(相对当前每年矿产金3,000+吨):

- 情景A:+500吨/年(类似再加一个“超大型产金国”)

- 情景B:+2,000吨/年(相当于全球矿产金+60%)

- 情景C:+10,000吨/年(极端、接近地表存量的5%在十年内入市)

价格传导假设:黄金短期需求价格弹性在绝对值0.3–0.8之间(避险—饰用品结构叠加),中央银行与ETF被动调整的迟滞将加剧价格幅度。下表为示意性冲击(并非点预测):

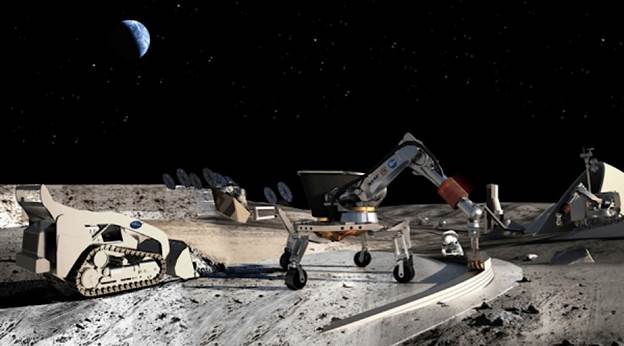

(图片: Asteroid miner Deep Space to launch first commercial mission,https://www.mining.com/asteroid-miner-deep-space-to-launch-first-commercial-mission-by-2020/)

| 情景 | 年度新增供给 | 对当年均价的影响 | 主要机制 |

| A | +500吨 (+15%左右) | −10% ~ −20% | 增量被央行、ETF与饰品需求部分吸收,现货贴水扩大 |

| B | +2,000吨 (+60%左右) | −25% ~ −40% | 央行放缓购金、ETF赎回,矿商高成本产能关停 |

| C | +10,000吨 (3倍当年产量) | −50% ~ −75% | 价格体系重定价:黄金由“稀缺保值”转向“工业/金融混合品” |

注:幅度基于历史“供给冲击—价格”弹性区间与近年资金流行为,实际结果取决于回运节奏、质量标准(伦敦金LBMA合规)、各国储备策略与衍生品对冲深度。

金融体系的骨牌效应

(图片: As Dominoes Fall, Gold Will Stand Stronger Than Ever,https://www.gullerpenger.no/publikasjoner/artikler/as-dominoes-fall-gold-will-stand-stronger-than-ever-2024-06-18//)

中央银行与主权资产负债表 – 若金价显著回落,持有大量黄金的央行账面评估损失上升,但更低价格也可能诱发“逢低增配”,使黄金继续扮演去美元化与制裁免疫的储备分散工具。欧洲央行与多家研究亦观察到近年官方部门偏好提升黄金占比,此趋势未必因短期价格回落而逆转。

矿业公司与资源型债务 – 现金成本高于“新均衡价”的矿山将被迫停摆,行业并购与减值潮出现;高杠杆矿商与资源国主权债信用利差扩大,矿业股进入估值再定价。

ETF与衍生品市场 – 大规模赎回加剧现货—期货基差波动;做市商需重估保证金、扩大贴水对冲;波动率上行将提升期权定价,吸引宏观基金做趋势性策略。

货币与利率 – 储备结构再平衡会影响外汇储备对美元、欧元的配置权重;若金价回落压低通胀预期,美债与主要经济体长端利率或下行,反向支撑成长型资产。

实体经济的再分配:谁受损、谁受益?

受损 – 高成本矿企、以金价为抵押的高收益债、黄金出口依赖型经济体(南非、加纳等)短期承压;采选—冶炼—物流链出现去产能。

受益 – 珠宝零售、工业用金(电子、电接点、航空航天镀金)、医疗牙科材料、半导体镀层成本显著下降;奢侈品行业或迎“以量补价”的大年。

消费者 – 婚庆与饰品消费弹性释放,新兴市场“文化金”需求或明显放大,部分对冲价格回落。

(图片: Deacon-structing The Devil,https://slmedia.org/blog/deacon-structing-the-devil-part-1-the-old-testament)

法律与规则

- 美国《商业航天竞争力法》(2015) & 51 U.S.C. Ch.513

认可美国国民对其开采的太空资源的占有与处置权,但不承认对天体本身的主权;为商业采矿提供合规基础。 - 卢森堡(2017)与日本(2021)资源法

卢森堡明确“太空资源可被所有”,日本通过专法为资源开发设立许可与监管框架,均为民商主体提供可执行的产权预期。 - 阿尔忒弥斯协定(2020–2025签署扩容)

强调透明、互操作与“安全区”协调,不改变外空条约地位,但以准则—承诺形成“软法”。截至2025年7月,签署国逾50个。 - 行星防护与责任

COSPAR政策与《责任公约》《登记公约》构成“污染预防—事故赔偿—在轨责任”的三层网;批量回运的再入安全、坠落风险与污染控制需专门许可。

国际层面并无统一的“太空采金分配法”;现实将由软法(协定/指南)+各国立法+双多边契约拼接而成,易生冲突与仲裁案例。

商业模式与金融工程:如何把“太空金”变成“可交易资产”?

(图片: Why Big Business Is Making a Giant Leap into Space,https://knowledge.wharton.upenn.edu/article/commercial-space-economy)

- 成本曲线:发射/运输+在轨加工+再入与保险;若边际成本低于“地面边际矿”,太空金将成为价格锚之一。

- 标准与认证:需满足LBMA“良好交割”标准(成色、尺寸、可追溯);可能诞生“Space Gold”独立品级与溯源链。

- 定价与衍生品:交易所或推出“太空金基差合约”,以回运进度、在轨库存为标的;商业银行开发“回运保险—价格对冲”结构性产品。

- 节奏管理:分期回运、与地面供给对冲,避免一次性冲击挤毁产业链与央行资产负债表稳定器功能。

- 金融稳态:建立“价格熔断—库存缓冲—主权买盘窗口”三位一体的稳定机制,防止系统性抛售。

情景推演:黄金主导权落在中国 vs 落在美国,会发生什么?

设定:假设在未来6–12个月内,全球新增的官方购金与场内可动用实物黄金流向出现显著偏向—— 情景A:中国(含内地官方机构、金融国企及离岸载体)获得更高比例的新增黄金供给与话语权;情景B:美国(及其盟友的官方/半官方机构)获得更多实物黄金与定价影响力。

两种走向将改变避险资产的“锚”,进而影响汇率、债市与大宗商品的联动格局,并反射到“税战”。

| 维度 | 情景A:流向中国 | 他国/地区反应 | 情景B:流向美国 | 他国/地区反应 |

| 金价与波动 | 金价中枢上移、人民币计价金溢价扩大;上海市场影响力上升 | 中东/俄罗期望以“金+油/金+货币篮子”挂钩结算;欧盟观望 | 金价维持高位但波动受COMEX/伦敦更强主导 | 欧盟与G7央行配合增加租借与互换,强化美元流动性 |

| 储备货币结构 | 亚洲与全球南方央行加速“去美元化+增配黄金”,美元储备占比边际下滑 | 海湾与东盟加大本币/黄金互换安排 | 美元储备占比稳住或回升,黄金更多作为“美元体系内的避险附庸” | 拉美、非洲提升与美金互换,BRICS去美元化动能放缓 |

| 外汇与债市 | 人民币获得“硬资产背书”的叙事,区域贸易本币结算更易推进;美国长端收益率或被动抬升 | 日本/韩国在美元与人民币资产之间更审慎配置 | 美元DXY更具韧性;美债作为“黄金+美元”双重避险载体,长端利率约束增强 | 亚洲与新兴市场对美元的被动依赖抬头,资本流入美国资产 |

| 大宗商品定价 | “金—油—铜”相关性上行,资源国偏向以“金本位框架”谈判价格 | 俄、中东与非洲资源更愿意对接“金+本币”结算 | 传统美元本位定价体系巩固,资源国溢价谈判空间被压缩 | 加拿大、澳大利亚受益于美元圈大宗商品金融化 |

(图片: Did Xi surrender to Trump? China struggles to silence chatter,https://asia.nikkei.com/editor-s-picks/china-up-close/did-xi-surrender-to-trump-china-struggles-to-silence-chatter)

定价权迁移 – 黄金若在亚洲(尤其中国)市场积聚,将放大上海/香港—中东的场外结算影响力,推动“黄金抵押+本币互换”的区域金融基础设施;若流向美国及其盟友,则伦敦/纽约对基差与远期的主导更强,美元—黄金“同涨同避险”的格局更牢固。

“去美元化”的速度差 – 情景A会使 BRICS+ 与全球南方加速黄金配置,从而弱化美元在储备中的边际优势;情景B则使“去美元化”更多停留在口号层面,资金在压力时刻仍回流美元与美债。

若稀缺不再稀缺,黄金还能“黄金”吗?

若“太空金矿”落地,黄金的价值锚将从“稀缺”转为“制度”。决定价格的,不是宇宙储量,而是地球上的开采门槛、运输成本、产业链治理与结算规则。

短期,稀缺预期松动,贵金属与矿业股或面对剧烈重估;长期,若供给被寡头与主权峰会配额化,黄金仍可维持储备与抵押品地位。

若美国率先掌控,可能把新供给并入美元体系、强化华尔街定价与国债—黄金的互换生态;若中国领先,则有机会扩大人民币计价、外汇储备多元化与“上海金”的话语权。但真正被重新分配的,或许不是金子,而是定价权、铸币税与地缘金融杠杆。科技打破稀缺后,金融是否会用新的垄断来重建稀缺?我们准备接受谁来收取这张“秩序税”?

原创文章: Dee Hong Kong

参考

- World Gold Council—“How much gold has been mined?”(地表存量)

https://www.gold.org/goldhub/data/how-much-gold - World Gold Council—“Global mine production by country”(产量/国别)

https://www.gold.org/goldhub/data/gold-production-by-country - World Gold Council—“Gold Demand Trends 2024: Central Banks”

https://www.gold.org/goldhub/research/gold-demand-trends/gold-demand-trends-full-year-2024/central-banks - Reuters—“Gold prices and miners’ earnings surge”(2025年价位背景)

https://www.reuters.com/world/africa/gold-fields-expects-bumper-profit-gold-price-volumes-surge-2025-08-04 - Reuters—“China’s central bank extends gold purchases”(官方需求)

https://www.reuters.com/markets/asia/chinas-central-bank-extends-gold-purchases-ninth-straight-month-july-2025-08-07 - Wall Street Journal—“Gold surpasses euro as second-largest reserve asset”

https://www.wsj.com/finance/commodities-futures/gold-surpasses-euro-as-second-largest-global-reserve-asset-ecb-says-5c2e5a51 - UNOOSA—“Treaty on Principles Governing the Activities of States in the Exploration and Use of Outer Space”(外空条约)

https://www.unoosa.org/oosa/en/ourwork/spacelaw/treaties/outerspacetreaty.html - UNOOSA—“Moon Agreement”(月球协定)

https://www.unoosa.org/oosa/en/ourwork/spacelaw/treaties/moon-agreement.html - U.S. Public Law 114–90—Commercial Space Launch Competitiveness Act(资源权)

https://www.congress.gov/114/plaws/publ90/PLAW-114publ90.pdf - 51 U.S.C. Chapter 513—Space Resource Commercial Exploration and Utilization

https://uscode.house.gov/view.xhtml?edition=prelim&path=/prelim@title51/subtitle5/chapter513 - Luxembourg Space Resources Law(2017)

https://space-agency.public.lu/en/agency/legal-framework/law_space_resources_english_translation.html